『导读』传统电动车行业认为,电动车的首要任务是满足消费者的日常代步功能,所以在车辆的外观和功能设计等方面基本都采用了"公版"方案。但是随着我国民众消费水平的不断提升,加之当下电动车的主流消费人群正在经历互联网文化强烈激荡的时代,用户对于电动车的需求已经发生了深刻变革,颜值设计、特色功能、智能交互以及骑行文化都成为了新一代用户关注的要点。

传统厂商在品牌关注度和车型关注度方面依然具有优势

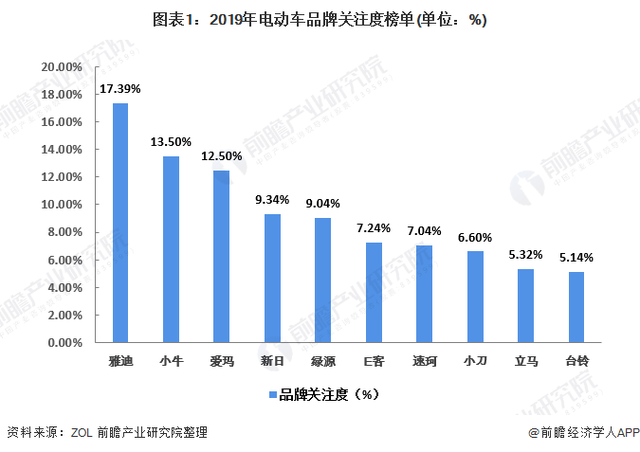

传统电动车行业认为,电动车的首要任务是满足消费者的日常代步功能,所以在车辆的外观和功能设计等方面基本都采用了"公版"方案。但是随着我国民众消费水平的不断提升,加之当下电动车的主流消费人群正在经历互联网文化强烈激荡的时代,用户对于电动车的需求已经发生了深刻变革,颜值设计、特色功能、智能交互以及骑行文化都成为了新一代用户关注的要点。在年轻品牌中,小牛是国内电动车智能化的开创者,速珂成为了复古锂电跨骑酷车的代表,同时小牛和速珂都拥有自己专属的骑行圈子和粉丝文化,这些因素让小牛和速珂拥有传统品牌难以比肩的流量属性与关注度。

而从2019全年整体市场受用户关注的电动车10大产品型号来看,头部品牌的占有率依旧很高。说实话,电动车用户并没有放弃对于车辆本质功能的要求,老牌车企的品牌效应也起到了积极作用。在关注度最高的车型排行中,除了有新生代的品牌车型外,传统车企的经典品质车型依旧保持了相当的关注度。可以看到的是作为电动车领军企业的雅迪,上榜产品共有4款产品,分别是第三名的雅迪G5FIT运动版、第五名的雅迪F3三代、第七名的雅迪E7和第十名的雅迪T6铂金版。

中国电动自行车行业市场集中度在不断提升

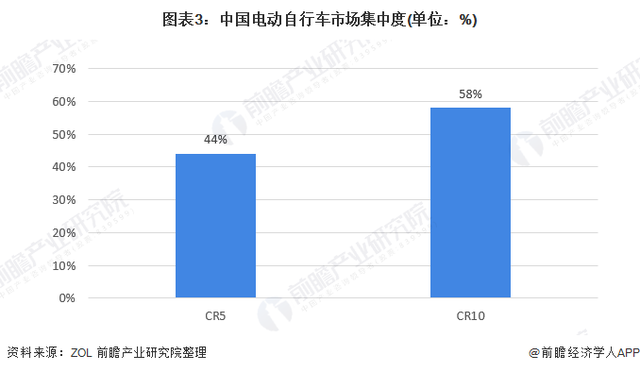

过去二十多年中国电动自行车产业从无到有,发展至今市场规模在全球范围内居于首位。经过多年发展,电动自行车已经成为市场化程度高、竞争激烈的行业,目前形成了两强争霸,地方分散的格局。电动自行车生产企业在规模、盈利能力、竞争力和市场影响力上逐渐拉开了距离,层次化明显。

ZDC互联网消费调研中心发布的《2019年中国电动车产业发展白皮书》,2018年全年电动自行车销量400万台以上的仅有两家,分别为爱玛科技和雅迪控股,行业第三名和前两名相差较大。销量排名前十的品牌销量占比达到了总销量的约58%,排名前五的品牌总销量占比达到了约44%。

但是从小牛这类相对成熟的创业企业的介入可以看出,这一市场未来的空间仍是相当可观的。值得注意的是,无论小米骑记还是小牛电动,都在其高端自行车运动品牌下发布电动助力车产品。2014年,小米投资厦门骑记科技有限公司,使之成为小米生态链企业。2016年,小米骑记推出了其环法标准级产品Qi CYCLER1/R1C公路自行车,售价分别为19999元、10999元,定位高端运动市场。2019年4月,小牛电动发布了其NIUAERO自行车产品系列品牌,定位专业运动自行车。小牛电动创始人胡依林介绍,NIUAERO诞生的初衷是源于骑行不等于通勤的理解,以及体会到大众健康出行、运动出行、愉悦出行的需求。NIUAERO包括有ROAD公路车和MTBX山地车两个系列共五款车型,售价从2499~12999元。可以看出,小米与小牛均在布局中高端的运动骑行消费市场,而电助力车也更多的定义为运动出行的中高端时尚需求层面。小米和小牛也均在其高端运动品牌下推出电动助力车,市场定位也可见一斑。

从销售量的角度来看,2016-2019年,对比小牛、新日、雅迪等两轮电动车行业(准)上市公司,销量均保持增长,表明行业集中度正在加速。

另外,随着新国标的落地,中国电动自行车行业迎来了一个健康规范、蓬勃发展的时代。尤其是在疫情影响下,电动自行车市场规模仍在有序扩大,新国标出台、消费者消费能力提高和对品牌要求提升,将促使中国电动自行车行业迎来新一轮调整,市场份额将进一步向更有竞争优势的头部企业集中。对于行业龙头企业来说,只有不断实现自我升级,才能更好地应对当今全球化对中国智造的考验,才能够承担起后疫情时代大众健康出行的新需求。

由于锂电成本相对较高,当前电动自行车市场仍由铅酸电池主导:锂电池商业化时间相对铅酸电池较短,在能量密度、循环次数、便携性、工作环境等参数优势明显,但当前成本高于铅酸电池,因此2018年铅酸电池车型占比仍在90%左右,锂电渗透率持续提升,未来提升空间巨大:锂电池2010年开始进入电动自行车市场,近8年渗透率逐步提升,根据《2019年中国电动车产业发展白皮书》,2019年锂电渗透率(累计)有望超过13%。随着锂电成本持续下降、用户对性能与品质重视度提升、新国标压力等因素下,锂电车型渗透率将加速提升。