『导读』在中国,电动自行车还有很多个称呼。在官方一点的语境里,它叫两轮电动车;在周某人等生意人的嘴里,它叫做电瓶车;在十八线小县城的市井,它直接叫做电动车;而在小资环保主义人群中,它又叫做小电驴。

在中国,电动自行车还有很多个称呼。

在官方一点的语境里,它叫两轮电动车;在周某人等生意人的嘴里,它叫做电瓶车;在十八线小县城的市井,它直接叫做电动车;而在小资环保主义人群中,它又叫做小电驴。

为何口径难以统一?

归根结底,这种交通工具太复杂了。就拿2020年的各种现象举例——它常见,却被大城市的交通管理所不喜;它比自行车高档,却是消费升级革命的对象;它看似落后,却销售火爆资本争相入局。

2020年,电动自行车你怎么了?

行业迅速变“性感”,红利与分化同时进行

2020年,电动自行车对公众认知的颠覆,大概是从股市开始的。

今年以来,股市最牛的赛道非新能源车莫属,特斯拉一年7倍,蔚来一年25倍,理想、小鹏上市3个月翻3倍……新能源车疯狂之余,它的“亲戚”电动自行车也不赖。

电动自行车有关上市的公司一共有3家,今年以来小牛电动涨了3倍多,雅迪控股涨超8倍,新日股份也涨超1倍。11月26日,爱玛电动车也赶上东风,成功通过证监会批准,即将上市。

除了资本市场的盛筵,其余如新日、立马、绿源、台铃、小刀、金箭、绿佳等电动车,日子过得也十分滋润,迎来了最大的一个政策红包——新国标。

新国标,影响的是国内。

一直以来,电动自行车驰骋于大街小巷,尤其是近年来安全事故逐渐增多,各大厂商也一直深陷价格战,整个行业混乱且无序。

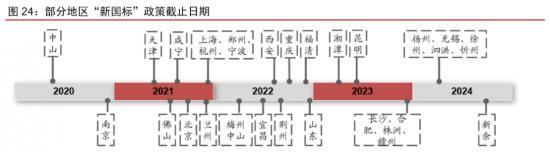

2019年4月5日,电动自行车“新国标”正式落地,规定了车子必须具有脚踏骑行能力,并要求设计时速最高不得超过25km/h,毛重不能大于55kg,电池不能超过48V等。

“新国标”看似给电动自行车套上一重枷锁,但实际上是在提高安全之余淘汰低落后产能,针对的对象是近几年打价格战的动力铅酸电动自行车,这种车型毛重就大于55KG,在2019年国内销售电动车3464万辆当中,占比达到97%。

也就是说,唯一满足新规的锂电电动自行车销量仅仅在3%左右,大约只有100万辆。

在这一大背景下,市面上所有生产电动自行车的厂商,要么努力达标,要么申请生存状况更难的电动摩托车目录,否则只能被淘汰出行业。

这是一个大红包,但由于各地的政策执行不一样,过渡期普遍在3~5年不等,所以红利也是通过3~5年发放的。不过,只要是有能力的厂商都已经开始布局,并通过研发、销量等数据在2020年反映出来。

这样一来,2020年该行业出现了极大的分化:

一方面,据统计,国内电动自行车厂商较之前些年的1000家左右规模锐减至目前仅存的170家(同时拥有电动自行车、电动轻便摩托车和电动摩托车生产资质),而过去盘踞乡镇市场、专攻低端产品的小作坊被迫关门,中小厂商逐渐出清。

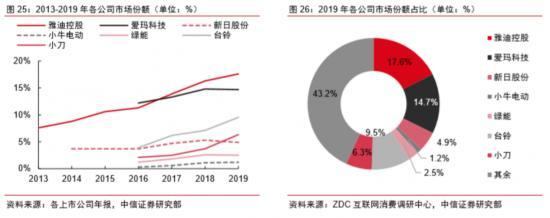

另一方面,小牛、雅迪、爱玛、新日、绿源、台铃、绿能等纷纷实现电动车锂电化,对应的龙头市占率在73%,雅迪、台铃、绿源、新日等品牌市占率在2018年接近60%。

据京东平台数据显示,今年5月电动自行车线上成交额增幅超过50%,618大促期间,小牛电动车、小刀电动车、爱玛电动车等销量均实现翻几倍增长。

尤其是今年二季度过后,不少电动车品牌都迎来了销售业绩的爆发式增长。数据显示,截至11月底,雅迪电动车销量达到1000万辆,超过2019年全年的609万辆。前三季度,新日电动车销量相比去年同期增长了78.54%,小牛电动车相比去年同期增长了43.2%。不少电动车品牌负责人表示,在疫情之后的第三季度,甚至出现一车难求的情况。

另外,根据工信部公布的数据,今年仅前10月中国电动自行车已经完成产量2548万辆,同比增长了33.4%。中信研究院测算,“新国标”将带来预计2022年电动自行车的总更替需求达到近3000万辆的高峰。

疫情与关税,意外唤醒海外市场

一直以来,电动自行车出海的目光大多聚集在东南亚与欧美。

而且,业务开拓也十分艰难。

“螳螂财经”认为,一方面,贸易壁垒太厚。

早在两年前,欧盟就对中国电动自行车出口增加了临时关税,只要是中国出口的电动自行车,都要面临不超过37%的关税。而特朗普政府在2018年也早就批准了对中国电动自行车25%的关税。

东南亚更是如此,关于两轮电动的关税普遍较高,泰国、越南及菲律宾的进口关税分别高达50%、45%及30%,而印度的本土保护主义更加严重,基本隔绝了中国的厂商进入。

另一方面,各地的出行习惯差异大。

以东南亚为例,汽油摩托车的渗透率极高,2019年东南亚摩托车年销量近4000万辆,摩托车保有量前三的印尼、越南和泰国分别保有约6000万辆、4500万辆、3000万辆,2019年三国摩托车销量达649、326、172万辆。

在这样的市场中,想要推广电动车无疑是一个循序渐进的过程,与当地的经济发达程度和基础设施存在巨大关联。

同理,欧美地区也是一样,发达地区的汽车普及度更高,而选择两轮出行的又大多是出于环保、运动和短途代步等目的,对电动车的需求也不大。以欧洲为例,2019年总需求也就370万辆。

结合两大原因,电动自行车的出海一向都十分艰难。以2019年为例,中国电动自行车出口数量为145.3万辆,较2018年还下降了22.6%。

2020年,这两大问题都出现了极大的改观。

首先,东南亚电动自行车的关税将下降。

根据11月15日签订的“区域全面经济伙伴关系协定”(RCEP),印尼和越南将调低中国出口两轮车关税。向印尼出口摩托车关税部分将于明年降至零税率,部分将在15年内匀速降至零税率,向越南出口摩托车的关税大部分将在20年内匀速降至零税率。

注意,这里针对的是“两轮车”,电摩和电动自行车也是包含在其中的。关税的降低将直接促进国内厂商响应东南亚市场需求,利好相关厂商出海。

其次,疫情改变了欧美人的出行方式,也唤醒了相关需求。

以小牛为例,2019年海外销量占比为14.9%,而到了2020年一季度的销售数据直接就跳到了28.9%,而且出口产品主要集中于1到3万元人民币的高端车型。

并且,5月之后欧洲各国逐步“解封”,政府也鼓励自行车出行,包括法德意西,荷兰和奥地利比利时等大概十几个国家地区启动了补贴计划。

比如,意大利最高500欧元,法国是400欧元,荷兰补贴30%以上。阿里旗下的“速卖通”显示,5月西班牙市场自行车销售额同比增长超过22倍,意大利增长近9倍,英国增长8倍,法国增长3.8倍,西班牙增长了2.8倍,俄罗斯更是暴涨到60倍,美国销量翻了三倍,各个国家都供不应求。

根据工信部数据,国外市场成了2020年我国电动自行车产销量大增的一大驱动力。1-10月份,电摩及脚踏车出口量达1382万辆,同比增长41.7%。

伴随着RCEP的推进以及疫情常态化,电动自行车厂商的出海之路仍然还在跑步冲刺。

三重挑战,正在考验着行业的天花板

整体来看,两轮电动车在这一年里,遭受了红利、分化、意外三大魔幻一般经历。2020年即将过去,而外界质疑的声音已经开始。

“螳螂财经”认为,它主要面临着三重挑战。

1)